연금저축 수령방법 모르면 손해, 공무원연금 감액

노후를 위해서 개인적으로 사적 연금을 가입한 분들 많습니다. 그런데 이 연금을 붓는 이유는 결국 나중에 타기 위한 겁니다. 그렇다면 이 연금을 탈 때 어떻게 타는 게 과연 좋고 유리한지 여기에 대한 궁금증들이 아주 많습니다.

연금을 받을 때에 세금이랑 건강보험료 문제가 있다고 하는데 이걸 피하려고 하면 어떻게 해야 하는지 등을 고려해서 내가 가지고 있는 연금 어떻게 수령하는 게 맞는 건지 정리를 해보도록 하겠습니다.

1. 연금계좌의 수령

연말정산 시즌이 오면 세액공제 때문에 연금 저축하고 IRP를 많이 가입합니다. 부랴부랴 어디서 돈 꿔서 700만 원 채우시는 분들 많을 텐데요. 나중에 이걸 탈 때 어떻게 타는 게 유리한 지에 대해서 알아보겠습니다.

연금저축과 IRP, 어떻게 타야 하나

1. 10년 이상 분할 수령해야 유리

2. 총 연금 수령액은 1,200만 원 아래로 조정

3. 연금수령 나이가 많을수록 낮은 세율 부과

55세가 됐을 때 퇴직을 안 하신 분들도 분명히 계실 겁니다. 하지만 55세부터 미리 받아놓으시는 걸 저는 추천을 드립니다. 왜냐하면 연금 수령 한도라는 게 55세가 됐을 때 쌓인 돈을 나누기 10 해가지고, 그 해에는 나누기 10 한 금액의 120%까지 받을 수가 있습니다.

✔ 연금수령 한도 = 연금계좌평가액 / (11-연금수령연차) × 1.2

예를 들어 55세가 딱 됐을 때 1억 원이 쌓였다 나누기 10 하면 천만 원입니다. 1천만 원 곱하기 120%인 1200만 원까지는 오랫동안 꺼내쓸 수 있는 그런 한도가 주어집니다. 그런데 나는 지금 여유있더라도 미리 수령해 투자하는 것이 현명하고, 연금소득세가 나중에 불어날 가능성을 대비하면 좀 빨리 꺼내 쓰는 게 나을 수가 있습니다.(사적 연금을 일찍 시작해도 좋은 이유)

● 연금 수령 기간에 따른 세금

| 수령기간 | 총 수령액 | 세금 | 실수령액 | 세금 산출내역 |

| 4년 | 4,000만 원 연 1000 × 4년 |

511만 원 | 3,489만 원 | ● 연금소득세: 74만 원 = 연금수령한도(480~171) ×5.5% ● 기타소득세: 437만 원 =(1,000-연금수령한도)×16.5% |

| 10년 | 4,000만 원 연 400 × 10년 |

220만 원 | 3,780만 원 | ● 연금소득세: 220만 원 = 480 ×5.5% ×10년 |

*4년간 연금수령한도:1차년 480만 원, 2차년 400만 원, 3차년 300만 원, 4차년 171만 원

연금은 많이 받는 게 좋지만 연금저축이나 IRP 같은 경우에는 연간 1200만 원을 넘지 않는 게 좋습니다. 왜냐하면 연간 1200만 원을 단돈 1원이라도 초과하는 순간 다른 소득과 합산되는 그 당시에 근로소득이 있거나 아니면 사업소득이 조금 있다고 한다면 이 1200만 원까지 이게 합산돼서 종합소득세율의 적용을 받습니다.

● 연간수령액 1,200만 원 한도가 적용되는 연금종류

| 연금종류 | 한도적용 | 비고 |

| 국민연금, 공무원연금, 사학연금, 군인연금 | X | |

| 퇴직연금(퇴직금) | X | |

| 퇴직연금(본인 추가 납입액) | O | 소득 ˙ 세액공제를 받은 금액과 그 운용수익 |

| 개인연금(연금저축) | O | 소득 ˙ 세액공제를 받은 금액과 그 운용수익 |

| 개인연금(구 개인연금) | X | |

| 개인연금(연금보험) | X |

● 연금저축, IRP에서 연금 수령 시 세율

| 연금(연금수령일 현재) | 연금 소득세율 | 종신연금 수령 시 |

| 55세 이상 70세 미만 | 5.5% | 4.4% |

| 70세 이상 80세 미만 | 4.4% | 4.4% |

| 80세 이상 | 3.3% | 3.3% |

지금 당장에 내가 연금이 필요 없고 조금 더 굴려가지고 나중에 받으면 세금도 낮아지고 또 굴릴 수 있는 시간도 있고, 여유가 있다면, 건강하다면 이렇게 뒤로 미뤄두면 분명히 세금 혜택은 있습니다. 자금 여유가 있다면 늦게 받는 게 절세 측면에서 유리합니다.

● 연금수령 연령에 따른 세금(6,000만 원 20년간 매년 300만 원 수령)

- 나이 55세 개시 : 세금 313.5만 원

- 나이 65세 개시 : 세금 264만 원

*49.5만 원 절세효과

만약에 수익이 잘 나서 6천만 원이 아니라 7천 8천만 원 이렇게 쭉 늘어나게 되면 당연히 거기에 부과되는 세금도 늘어날 수 있습니다.

2. 퇴직공무원 매월 소득 발생시 공무원연금 감액

국민연금은 기준이 월 286만 원, 공무원 사학연금은 기준이 월 250만 원이고 군인연금은 월 423만 원입니다. 이자나 배당소득 같은 금융소득은 포함하지 않고 근로소득과 사업소득만 해당하고, 근로소득 공제하고 사업소득은 필요 경비 제외합니다.

근로소득공제 전 기준으로 월 350만 원 정도면 감액되지 않습니다. 연봉 기준 약 4,200만 원 정도 됩니다. 이 정도 소득까지는 공무원, 사학, 군인연금 감액되지 않습니다. 근로소득 공제 전 금액으로 월 500만 원 정도 받으면 근로소득 공제하면 월 393만 원 정도 됩니다. 감액 기준인 월 250만 원을 초과했으니까 감액됩니다. 초과한 금액이 143만 원이니까 월 57만 원 감액됩니다.

● 초과소득에 따른 공무원 연금 감액 기준

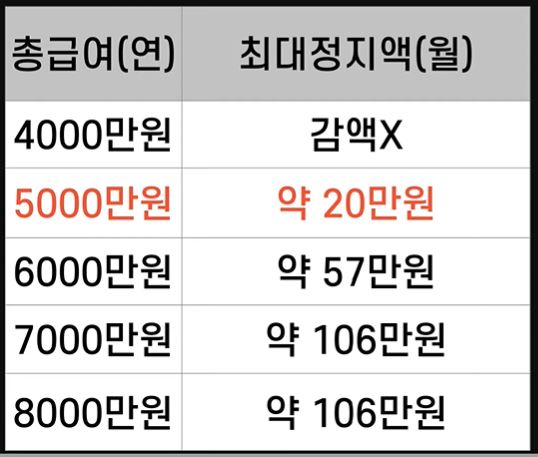

● 총급여 별 공무원연금 정지액(월)

5천만 원이면 약 20만 원, 7천만 원이면 월 106만 원입니다. 그런데 최대 50%까지만 감액합니다. 즉 연금을 월 200만 원 받는다면 총급여가 7천만 원이 넘더라도 최대 50%까지 감액하니까 100만 원만 감액합니다.

● 전액 정지 제도

공무원연금 전액 정지 기준은 공무원, 군인, 사립학교 교직원으로 임용된 경우와 지방의회 의원 등 선출직 공무원에 취임한 경우는 소득 액수와 관계없이 전액 정지됩니다. 예를 들어 군인연금 수급자가 공무원에 임용된 경우 군인연금을 한 푼도 받을 수 없습니다.

3. 마무리